16 | Mayo | 2023

Actualizado: 30 | Octubre | 2024

La nota de crédito es un documento fiscal que permite a los negocios corregir o ajustar montos previamente facturados.

Imagina que emitiste una factura y necesitas hacer una modificación porque el cliente devolvió parte de la compra, solicitó un descuento por volumen, o simplemente hubo un error en el monto. Aquí es donde la nota de crédito entra en juego.

De acuerdo con la regulación comercial y fiscal, en México, todos los negocios deben emitir un Comprobante Fiscal Digital por Internet (CFDI) por sus ingresos y actividades comerciales. Cuando necesitas ajustar dichos comprobantes, la nota de crédito -que, en términos técnicos, es un CFDI de tipo Egreso- es tu mejor aliada.

Las notas de crédito se usan cuando necesitas documentar devoluciones, descuentos o bonificaciones otorgados a clientes después de la venta, y ajustan la factura original sin necesidad de cancelarla.

En el día a día comercial, es común ofrecer incentivos a los clientes como descuentos por compras con un determinado volumen o bonificaciones por fidelidad; así como la gestión de devoluciones de productos. En estas ocasiones, el ingreso registrado originalmente cambia, por lo que se debe documentar correctamente.

Las Normas de Información Financiera (NIF) establecen que, aunque son ajustes que no implican un desembolso directo de dinero, sí representan una disminución del ingreso original. Por lo cual es necesario un documento que respalde dicha reducción: el CFDI de Egreso, también conocido como nota de crédito.

De acuerdo con el Apéndice 2 de la Guía de llenado de los Comprobantes Fiscales Digitales por Internet (CFDI), la definición que se le da al comprobante de Egreso es:

Ampara devoluciones, descuentos y bonificaciones para efectos de deducibilidad y también puede utilizarse para corregir o restar un comprobante de ingresos en cuanto a los montos que documenta, como la aplicación de anticipos. Este comprobante es conocido como nota de crédito.

Más allá del aspecto contable, la nota de crédito tiene un impacto directo en cuanto a los impuestos. Cuando emites una nota de crédito por una devolución, descuento o bonificación, la Ley del Impuesto Sobre la Renta (LISR) las reconoce como deducciones autorizadas.

En otras palabras, puedes disminuir estos montos de tus ingresos gravables.

Sin embargo, el momento para aplicar la deducción depende del régimen fiscal de tu negocio:

Esta diferencia es crucial para la correcta determinación de tu Impuesto Sobre la Renta (ISR), así que te recomendamos verificar las particularidades de tu régimen.

Las notas de crédito son versátiles, por lo que su uso varía según el tamaño y necesidades del negocio.

Suelen utilizarlas para corregir errores en facturación o aplicar ajustes en compras pequeñas. Por ejemplo, si se detecta un cobro adicional en una factura, o si el cliente devuelve un producto, la nota de crédito les permite corregir la transacción original de forma rápida.

Al estar en una fase inicial, los emprendimientos suelen tener un flujo de caja limitado, por lo que estos ajustes permiten manejar correctamente las devoluciones o descuentos sin afectar la contabilidad de manera significativa.

Las pequeñas y medianas empresas con operaciones y transacciones más estructuradas, suelen usarlas para manejar descuentos por volumen de compra o ajustes en ventas derivadas de acuerdos comerciales.

Si una pyme negocia un descuento especial con un cliente frecuente, puede documentar el descuento con la nota de crédito, ajustando el monto de la venta original.

Para negocios más grandes, las notas de crédito son fundamentales para manejar devoluciones en grandes volúmenes o aplicar bonificaciones anuales como parte de acuerdos comerciales complejos.

Si la empresa ofrece descuentos retroactivos basados en metas de compra de sus distribuidos o minoristas, la nota de crédito se emite para documentar el ajuste.

|

Emprendimientos |

Pymes |

Grandes Empresas |

|

Gestionar devoluciones de productos |

Implementar programas de descuento por volumen |

Administrar programas de descuentos complejos |

|

Corregir errores en facturas, sin cancelarlas |

Gestionar devoluciones parciales o totales |

Gestionar devoluciones masivas |

|

Aplicar descuentos por pronto pago |

Ajustar precios por negociaciones especiales |

Implementar ajustes por acuerdos comerciales |

|

Manejar bonificaciones simples |

Manejar garantías y servicios postventa |

Manejar bonificaciones por metas de compra |

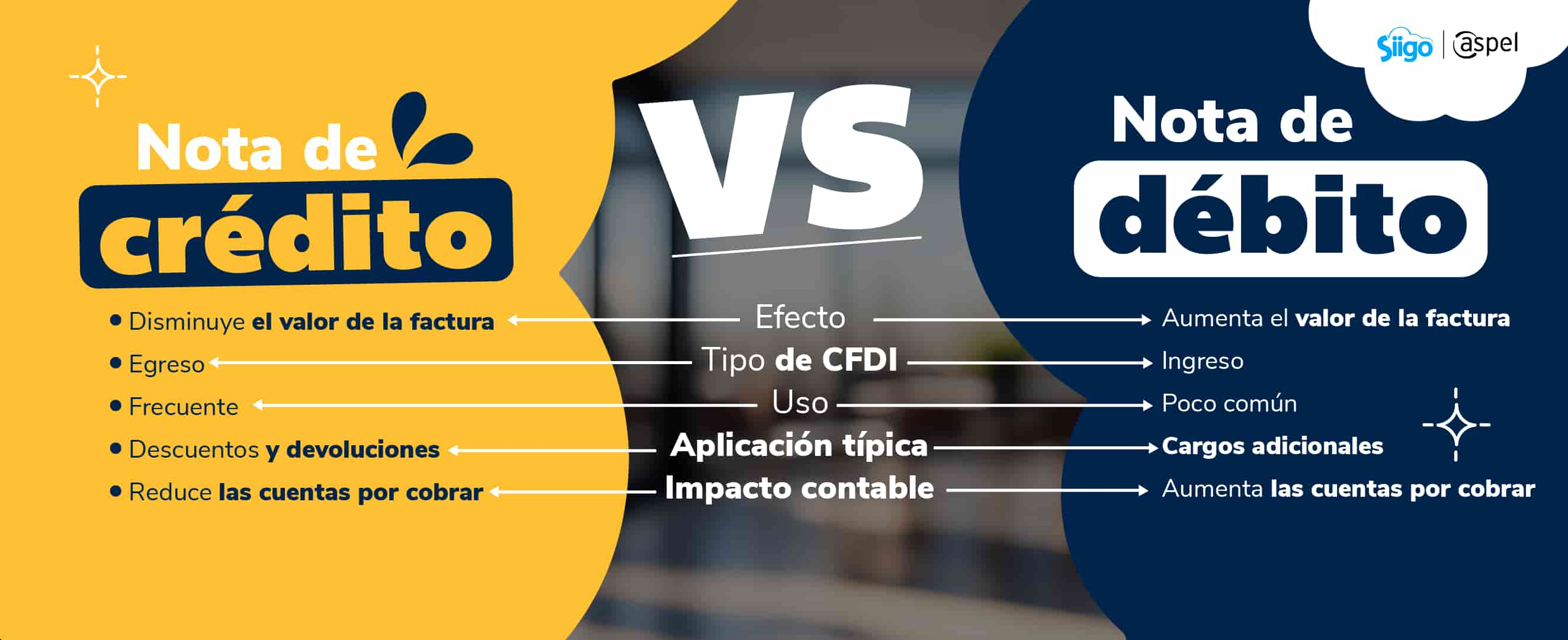

Tanto la nota de crédito como la de débito sirven para ajustar operaciones previas, pero con fines distintos.

Como hemos mencionado, la de crédito reduce el valor de la factura existente. La nota de débito añade un monto adicional a la factura emitida, por ejemplo, en casos de un cobro extra por servicios o cargos adicionales no considerados en la factura inicial.

Sin embargo, en la práctica, normalmente se emiten nuevas facturas en lugar de una nota de débito, principalmente porque:

Cuando un cliente devuelve mercancía por defectos, errores en el pedido o cambios de opinión. Por ejemplo, si una tienda acepta la devolución de una lavadora defectuosa, deberá emitir la nota de crédito por el valor total del producto.

Típicamente implementado por algunos negocios que ofrecen descuentos por compra al mayoreo. Si un distribuidor de materiales para construcción ofrece un 5% de descuento cuando un cliente supera cierto monto, se registra por medio de la nota de crédito.

Cuando se cobra incorrectamente o se calcula mal una cantidad, en lugar de cancelar, pueden emitir una nota de crédito por la diferencia. Por ejemplo, si se facturó un servicio por $1,000.00, pero debían ser $800.00, se emite una nota de crédito por $200.00.

La correcta emisión de la nota de crédito requiere un entendimiento claro de los diferentes escenarios que pueden presentarse.

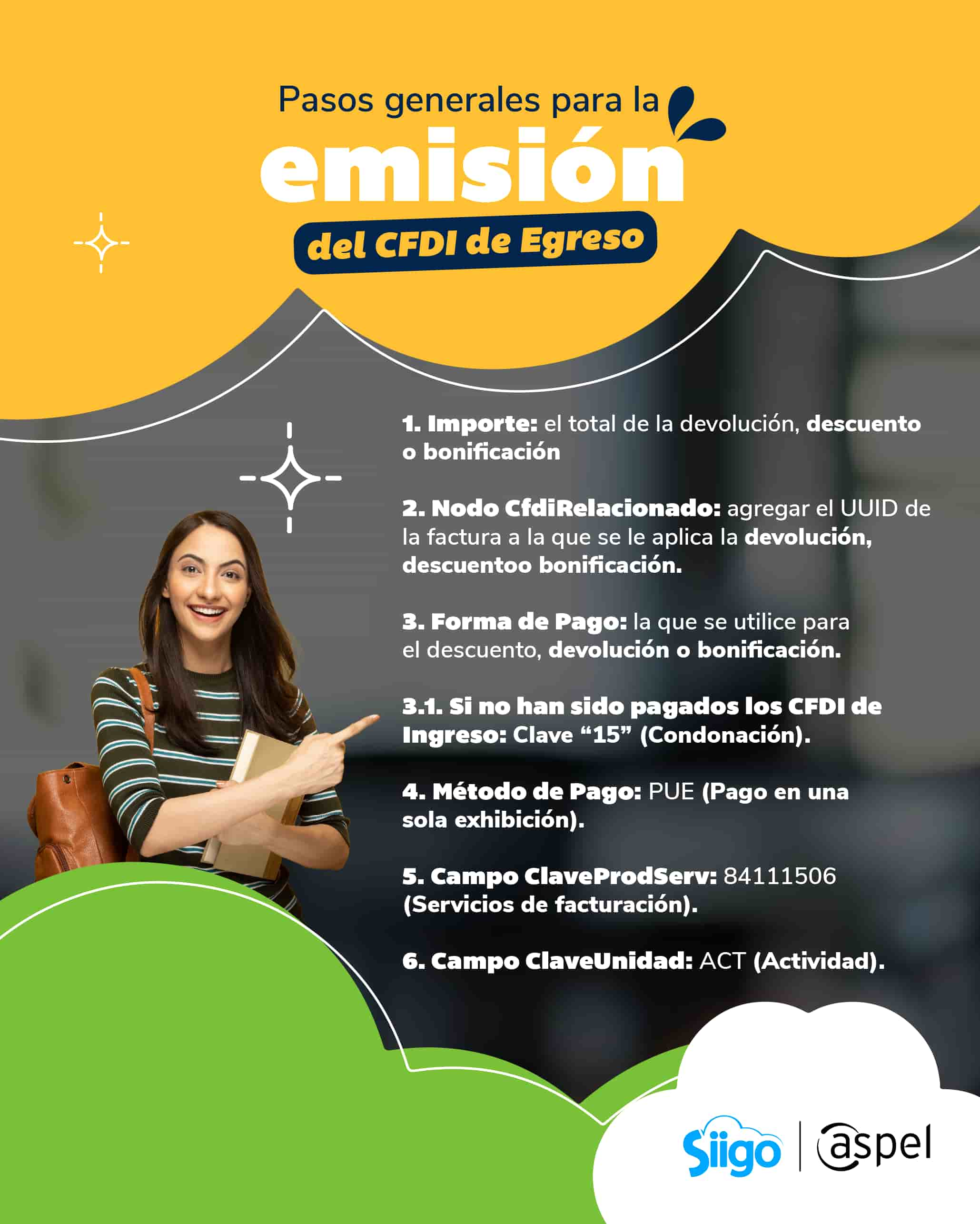

El Apéndice 5 de la Guía de llenado se concentra únicamente en la emisión de CFDI de Egreso, detallando los pasos a seguir y las situaciones a considerar, te invitamos a revisarla para tener una visión completa.

Deberás emitir un CFDI de Egreso cuando necesites aplicar un descuento, devolución o bonificación que afecte a múltiples facturas de Ingreso previas.

El CFDI de Egreso aplica a una única factura. Si existe un descuento o devolución en una transacción específica, se emite el comprobante de egreso que documente la corrección.

Aplica cuando vas a consolidar descuentos o bonificaciones aplicados a diferentes facturas, siempre y cuando el importe del descuento sea menor que cada una de las facturas. Permite simplificar ajustes en varias facturas, manteniendo el registro contable ordenado.

Esta emisión aplica, por ejemplo, si le ofreces a tu cliente un descuento del 10% en sus próximas compras del trimestre. Es para cuando se aplican descuentos globales en ventas futuras.

El SAT establece dos métodos principales:

Este método es como guardar un vale de descuento en tu contabilidad. Funciona así:

Cuando quieres documentar el descuento desde el momento en que lo prometes, puedes generar el CFDI de Egreso por el importe del descuento sin relacionarlo a un CFDI de Ingreso.

En el campo de “FormaPago” deberás usar la clave “23 Novación”.

Al realizar la venta:

Cada una de las situaciones dependen de muchos factores, siendo los más importantes:

Toma en cuenta que la nota de crédito no debe emitirse para la cancelación de facturas, solo deben usarse para disminuir ingresos amparados en los CFDI de Ingreso que les dio origen o para corregir el importe registrado.

Si se emite una nota de crédito sin todos los documentos que acrediten y justifiquen las devoluciones, descuentos o bonificaciones, no podrá disminuirse de los CFDI de Ingreso.

Asegúrate de contar con la documentación necesaria:

La correcta vinculación entre tu nota de crédito y la factura original es crucial para mantener un registro fiscal adecuado. Al hacer la relación debes considerar:

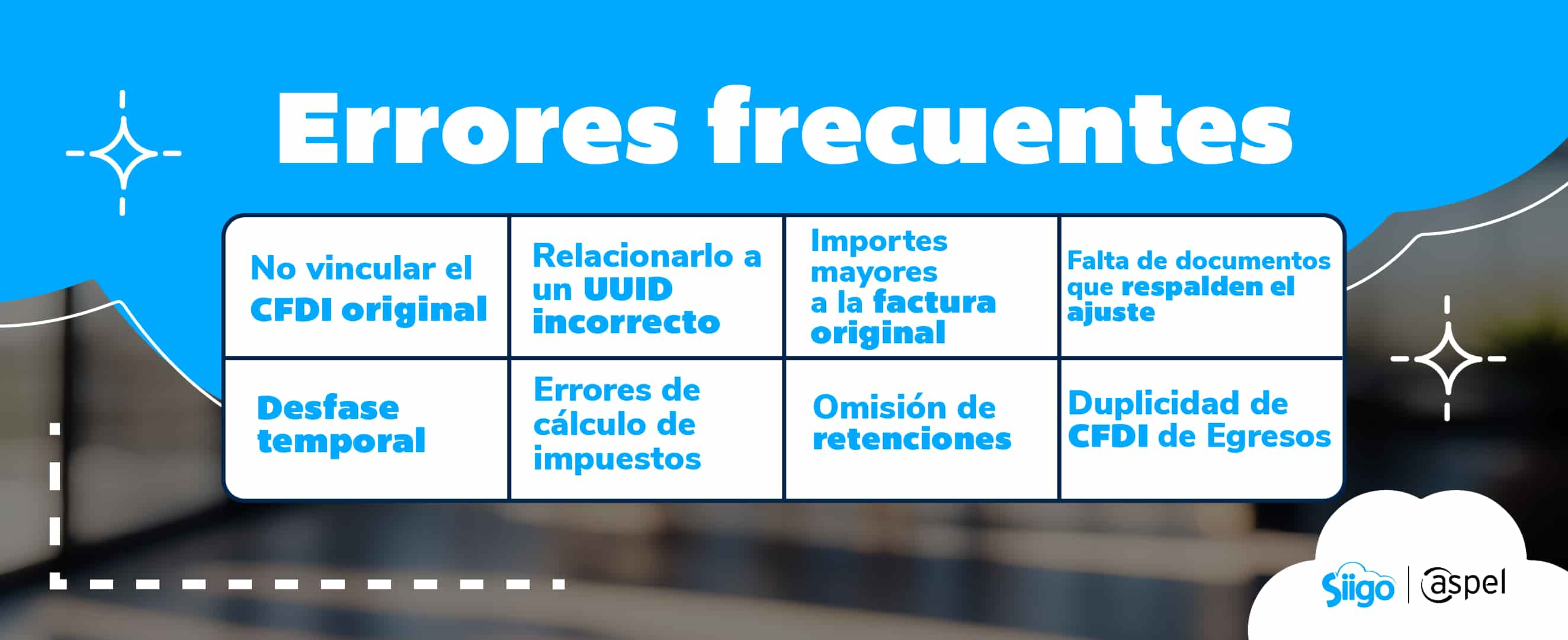

La emisión de notas de crédito puede implicar errores que impacten significativamente en la contabilidad y el cumplimiento fiscal. Muchos contribuyentes pueden olvidar vincular el CFDI original o relacionarlo a un UUID incorrecto. Y, aunque suene como un error simple, puede desencadenar una serie de complicaciones en futuras auditorías o procesos de conciliación.

Otro error surge cuando se emiten por importes superiores a la factura original. Esta situación viola las disposiciones fiscales y genera inconsistencias en la contabilidad, que pueden ser difíciles de corregir posteriormente.

Igual de problemática es la falta de documentos que justifiquen el ajuste, un aspecto que comúnmente se pasa por alto pero que es fundamental para validar la procedencia del CFDI de Egreso ante una revisión.

La temporalidad es otra fuente común de errores, muchas empresas emiten las notas de crédito en periodos fiscales diferentes al de la factura original, sin contar con la justificación adecuada, o demoran excesivamente su emisión tras haber acordado el ajuste con el cliente.

El desfase temporal complica la gestión administrativa y puede tener implicaciones fiscales significativas, especialmente al momento de realizar las declaraciones.

Hablando de las declaraciones, la aplicación incorrecta de tasas de IVA y omisión de retenciones cuando son aplicables también es un error frecuente. El cálculo de descuentos proporcionales es particularmente delicado cuando se manejan múltiples facturas o conceptos, donde un error puede ocasionar discrepancias significativas. Implementar herramientas como un sistema de facturación electrónica en línea, puede ayudarte a prevenir los errores de cálculo y automatizar la aplicación de impuestos de acuerdo con las disposiciones fiscales vigentes.

La duplicidad en la emisión de CFDI de Egreso, aunque parezca obvio, ocurre con frecuencia, especialmente en empresas con múltiples puntos de emisión o cuando hay una falta de comunicación efectiva entre departamentos.

Para prevenir estos errores es fundamental establecer procesos de revisión rigurosos y mantener un trabajo colaborativo fluido entre los departamentos de ventas, contabilidad y finanzas.

La implementación de controles internos y el uso de listas de verificación pueden ayudar significativamente a reducir la incidencia de estas equivocaciones.

El marco legal que regula la emisión y uso de notas de crédito se fundamenta en el Código Fiscal de la Federación (CFF) y sus disposiciones complementarias, así como en la Resolución Miscelánea Fiscal vigente.

La regulación actual establece que los CFDI de Egreso deben cumplir con los requisitos establecidos en el artículo 29-A del CFF y con las especificaciones técnicas definidas en el Anexo 20 de la RMF.

Ahora, existen multas y sanciones si una empresa no emite correctamente estos documentos o no cumple con los requisitos fiscales, como relacionarlo correctamente al CFDI original, señaladas en los artículos 83 y 84 del Código Fiscal de la Federación.

Además, en caso de reincidencias también se contempla la clausura preventiva del negocio de 3 a 15 días.

Las notas de crédito son clave en la conciliación de cuentas gracias a que permiten registrar de forma precisa cualquier ajuste en los ingresos. Al emitir la nota de crédito, se reflejan de inmediato los descuentos, devoluciones o bonificaciones, facilitando la correcta conciliación entre los ingresos registrados y los montos efectivamente cobrados.

Utlizar un sistema de facturación, como los que ofrecemos en Siigo Aspel, permite que cada nota de crédito esté directamente vinculada con sus facturas de origen, facilitando la conciliación de cuentas y reduciendo los errores en el proceso.

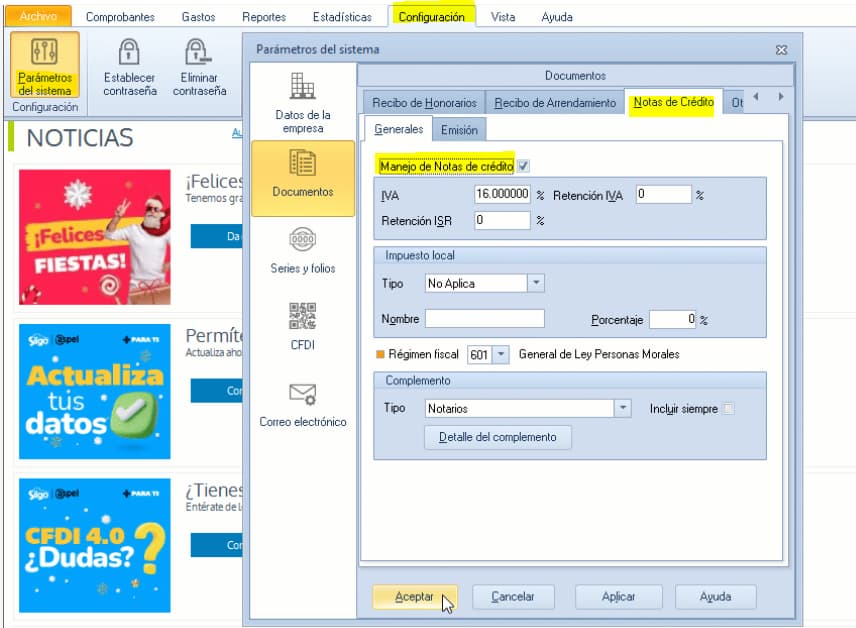

Emitir tus CFDI de Egreso de manera efectiva y conforme a las normativas es crucial, por eso te tenemos algunos consejos que te ayudarán a gestionar correctamente tus notas de crédito en las soluciones de Siigo Aspel:

Tanto en nuestro sistema Siigo Nube Facturación, como en Aspel FACTURE puedes generar tus CFDI de Egreso con suma facilidad.

A continuación, te decimos un paso a paso de Aspel FACTURE para que compruebes lo sencillo que es:

Ahora, para generar una nota de crédito:

¡Y listo! ¿Quieres verlo en acción? Prueba Aspel FACTURE gratis por 30 días para conocer a fondo sus funciones y descubre todas las formas en las que puede simplificar tus procesos de facturación.