17 | Abril | 2024

Actualizado: 8 | Mayo | 2024

Calcula el pago de PTU de manera efectiva

En México, el reparto de utilidades o PTU, es un aspecto esencial en la relación laboral entre empleados y empresas. La Participación de los Trabajadores en las Utilidades (PTU) es un derecho establecido por la Ley Federal del Trabajo, garantizando que los empleados reciban una parte justa de las utilidades de las empresas a las que prestan sus servicios.

Es crucial calcular el PTU de manera precisa, tomando en cuenta el salario diario promedio y el tiempo trabajado de cada empleado. Además, es fundamental cumplir con los plazos establecidos para cumplir con esta prestación y mantener un registro detallado de los cálculos.

En este artículo veremos los puntos más importantes del reparto de utilidades para que asegures el cumplimiento de tus obligaciones como patrón y fortalezcas la relación con tus trabajadores.

¿Qué es el PTU y quiénes tienen la obligación de pagarlo?

Como mencionamos, la Participación de los Trabajadores en las Utilidades (PTU) es un derecho laboral que establece la Ley Federal del Trabajo, donde los empleados reciben una parte de la ganancias de la empresa para la que trabajan.

Para definir quiénes o qué empresas tienen la obligación de pagar las utilidades a los empleados, la LFT establece que las empresas que hayan obtenido una utilidad mínima de 300 mil pesos en el ejercicio fiscal, son las que están obligadas a realizar el reparto de utilidades, teniendo como fecha límite el 30 de mayo.

Además, el Servicio de Administración Tributaria señala que personas físicas con actividades empresariales que tengan empleados bajo su mando, también deben pagar utilidades, siendo su plazo máximo hasta el 29 de junio.

Reiterando, el PTU es un derecho a recibir de los trabajadores, no un beneficio otorgado por el empleador, por lo que no puede ser sustituido por otros pagos o prestaciones.

Conoce a fondo cómo funciona el reparto de utilidades y aspectos legales importantes

¿Cómo se calcula el reparto de utilidades o PTU?

Para hacer el reparto de utilidades, la empresa primero debe determinar cuáles fueron las utilidades del ejercicio fiscal a repartir, cálculo que debe realizarse al momento de presentar la Declaración Anual.

Una vez conociendo el total de utilidades para efectos fiscales, las empresas deben destinar el 10% para el reparto. Estableciendo el monto que será para el pago de utilidades, se debe hacer los cálculos correspondientes para determinar cuánto se pagará a cada trabajador.

De forma general, se calcula de la siguiente manera:

- Ingresos acumulables - ingresos no deducibles de los exentos de los trabajadores = ingresos disminuidos.

- Ingresos disminuidos - deducciones autorizadas = renta gravable para la Participación de los Trabajadores en las Utilidades.

- Renta gravable de PTU x porcentaje de participación (10%) = PTU a repartir.

Ahora bien, una vez teniendo el monto para el reparto a los colaboradores, se debe dividir en dos partes iguales. Un 50% se reparte equitativamente entre los trabajadores, considerando los días laborados. El otro 50% va proporcionalmente a los salarios de cada colaborador durante el año trabajado.

Paso a paso con Aspel NOI

Veamos un ejemplo práctico de cómo es el cálculo con Aspel NOI, el sistema de nómina de Siigo Aspel que automatiza el proceso para asegurar la precisión.

Supongamos que una empresa tuvo un monto de PTU para repartir de $45,300.00. El 50% ($22,650.00) está destinado para el cálculo con base en los días laborados; mientras la otra mitad, es para la utilidad proporcional de salario o ingresos.

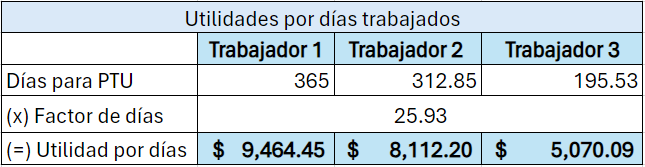

Entonces, de acuerdo con esto, ¿cómo se calcula por día trabajado? Primero debemos establecer el total de días laborados en el año de todos los colaboradores.

Digamos que los días laborados de los 3 empleados de la empresa es de 873.38. Por lo que debemos sacar el factor de días para establecer la utilidad por días laborados:

- Dividimos el monto destinado a utilidades para días trabajados entre el total de días: 22,650 / 873.38= 25.93

Nuestro factor de días es 25.93, número que multiplicaremos por los días trabajados por los colaboradores. En este ejemplo, los empleados tuvieron los siguientes días para PTU:

- Trabajador 1: 365 (x 25.93 = $9,464.45 de utilidad por días).

- Trabajador 2: 312.85 (x 25.93 = $8,112.20 de utilidad por días).

- Trabajador 3: 195.53 (x 25.93 = $5,070.09 de utilidad por días).

Como vemos a continuación:

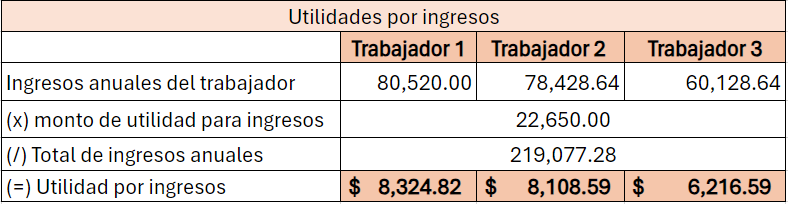

Ahora, saquemos las utilidades por ingresos. Considerando que el trabajador 1 tiene un salario anual de $80,520.00; el 2 de $78,428.64; y el 3 de $60,128.64, tenemos un total de ingresos anuales de $219,077.28.

Tomando en cuenta que tenemos como base de utilidades la otra mitad restante de $22,650.00, debemos multiplicarla por los ingresos anuales de cada trabajador y dividir el resultado entre el total de ingresos anuales de todos los colaboradores, como vemos a continuación:

Ahora, para el monto total de utilidades a repartir a cada uno de los trabajadores, se suma la utilidad por días más las utilidades por ingresos de cada uno. Por lo que, para nuestro ejemplo, cada colaborador recibiría los siguientes montos:

- Trabajador 1: $17,789.27

- Trabajador 2: $16,220.79

- Trabajador 3: $11,286.68

Factores a considerar en el cálculo del PTU

Existen algunos puntos importantes a considerar para el cálculo de la participación de los trabajadores:

- Los salarios deben estar correctamente registrados y respaldados con los CFDI de nómina.

- Se debe considerar todos los aspectos referentes al tiempo de trabajo de cada uno de los empleados, tomando en cuenta ausencias justificadas e injustificadas.

- Los bonos y comisiones deben ser separados del salario base y no incluirlos en el cálculo del reparto de utilidades.

- El monto de utilidades tiene como límite 3 meses del salario del trabajador o el promedio de la participación recibida en los últimos tres años.

- Los directores, administradores y gerentes generales no son considerados en el reparto de utilidades.

¿El PTU es gravable para ISR?

Otro tema que se debe tener presente es si el monto que se recibe de utilidades es gravable para el Impuesto Sobre la Renta.

La respuesta corta es sí, el PTU es gravable para el ISR, pero tiene una exención de hasta 15 veces la Unidad de Medida y Actualización (UMA) en el año de pago de utilidades. Es decir, si el monto que recibe el colaborador es igual o menor a 15 UMAs, no paga ISR por el concepto de utilidades.

Por otro lado, si el monto es mayor a las 15 UMAs, solo la cantidad excedente es gravada con el ISR. En este caso, el CFDI debe desglosar el monto que corresponde a lo gravado, así como lo exento. Para lo cual, se deben usar los atributos de "ImporteGravado" e "ImporteExento" en el nodo de Percepción.

Descubre cómo dimisnuir el PTU de tu ISR

Multas por no pagar el PTU

El artículo 994 de la Ley Federal del Trabajo establece que el patrón que incumpla con la obligación de pagar el PTU, estará sujeto a una multa de 250 a 5,000 Unidades de Medida y Actualización (UMA).

Recordemo que el valor del UMA cambia de manera anual, para 2024 su valor diario es de $108.57, el mensual de $3,300.53 y el anual $39,606.36.

Emisión del CFDI

El pago del PTU se realiza por medio de una nómina extraordinaria, por lo cual es importante reflejarlo correctamente en el CFDI correspondiente al pago de PTU. La prestación debe ingresarse siguiendo el catálogo de claves del CFDI de nómina para evitar inconsistencias en el timbrado de PTU.

Toma en cuenta que, al emitir el CFDI de PTU se debe definir de la siguiente forma:

- Tipo de nómina: Extraordinaria, incluir en nómina ordinaria.

- Tipo de percepción: 003 - PTU.

Asegúrate de ingresar la clave correspondiente a PTU (003), puesto que es común equivocarse y usar:

- 001 (Sueldos, Salarios Rayas y Jornales).

- 002 (Aguinaldo).

- 038 (Otros ingresos por salarios).

Consejos para optimizar el cálculo del PTU

Mantén registros precisos y actualizados:

Asegúrate de llevar tu contabilidad de forma detallada, tomando en cuenta todos los movimientos relacionados con la nómina, como salarios, bonificaciones y cualquier otro beneficio que se otorgue a los colaboradores. Tener un sistema contable sólido, preciso y actualizado facilita el cálculo efectivo del PTU.

Cumple las disposiciones legales:

Revisa las disposiciones legales relacionadas con el cálculo del PTU, establecidas en la Ley Federal del Trabajo y en su reglamento para garantizar el cumplimiento de conformidad con lo que se pide.

Invierte en herramientas tecnológicas:

La implementación de softwares especializados, como Aspel NOI, simplifica y agiliza el proceso de cálculo. Por ejemplo, Aspel NOI es un sistema diseñado específicamente para el manejo de la nómina, asegurando el cumplimiento de las obligaciones y garantizando la precisión en los cálculos.

Busca asesoramiento profesional, de ser necesario:

Si tienes dificultades para calcular el PTU de forma precisa o necesitas orientación en alguna situación específica compleja, busca asesoramiento profesional. Un contador con experiencia en temas laborales y fiscales te puede brindar asistencia experta para garantizar el cumplimiento normativo y la eficiencia en el cálculo del PTU.

Realiza el cálculo y pago de PTU con Aspel NOI

¡Tan fácil como configurar tu nómina dentro de Aspel NOI y dar un clic! Nuestro sistema de nómina se encarga de realizar todos los cálculos necesarios, incluyendo los relacionados para cuando el monto de utilidad de un trabajador supera el límite establecido.

Descubre todas las funcionalidades que tiene Aspel NOI para facilitar y automatizar el manejo de tu nómina registrándote a una prueba gratuita de 30 días.

![[CTA][MX][CLUSTER][PROD][MEJORA PRODUCTIVIDAD NOI]](https://no-cache.hubspot.com/cta/default/2353964/interactive-168423436201.png)

![[CTA][MX][CLUSTER][CONT][CONSTANCIA SITUACIÓN FISCAL]](https://no-cache.hubspot.com/cta/default/2353964/interactive-168415458983.png)