27 | Feberero | 2025

Las transacciones entre partes relacionadas son una práctica común en empresas con estructuras complejas o que operan en múltiples jurisdicciones. Los precios de transferencia son el mecanismo que regula el valor económico de las operaciones entre empresas vinculadas, asegurando que se realicen bajo condiciones similares a las que aplicarían entidades independientes en el mercado.

La forma en que las empresas multinacionales establecen los precios de transferencia impacta en sus resultados financieros y determina la distribución de la base imponible entre los países donde operan.

Puede parecer un tema complicado pero en este artículo te explicaremos lo básico que necesitas conocer sobre los precios de transferencia, incluyendo las fechas de presentación de sus declaraciones.

Los precios de transferencia representan el valor monetario asignado a las transacciones entre empresas relacionadas, como filiales de una misma multinacional. En esencia, son los precios acordados para la compra o venta de bienes, la prestación de servicios o la transferencia de activos intangibles entre empresas que forman parte de un mismo grupo empresarial.

Las transacciones pueden abarcar una amplia gama de operaciones, desde la venta de materias primas y productos terminados hasta prestación de servicios de consultoría, licenciamiento de propiedad intelectual, financiamiento, entre otros.

La finalidad principal de los precios de transferencia es determinar la distribución equitativa de las utilidades generadas por un grupo empresarial entre sus distintas entidades. Si los precios no se fijan adecuadamente, la empresa podría inflar artificialmente sus costos o disminuir sus ingresos, trasladando sus utilidades a otra jurisdicción con menor carga fiscal.

Los precios de transferencia buscan establecer condiciones de mercado justas en las transacciones entre partes relacionadas. Al fijar precios que se ajusten al principio de Plena Competencia, las empresas multinacionales aseguran el cumplimiento de las regulaciones fiscales, evitan conflictos con las autoridades fiscales y optimizan su carga tributaria global.

Además de su objetivo fiscal, los precios de transferencia pueden usarse para evaluar el desempeño de las distintas subsidiarias y para asignar recursos de manera eficiente. Por ejemplo, una empresa puede usarlos para medir la rentabilidad de sus filiales en diferentes países y tomar decisiones sobre inversiones o expansión.

Las autoridades fiscales tienen una tarea compleja cuando se trata de fiscalización a los precios de transferencia, ya que deben asegurarse que las utilidades se reporten y graven correctamente en el país donde se generan, evitando la erosión de la base imponible.

Para lograrlo, comparan los montos usados por las empresas multinacionales con los precios que habrían acordado partes independientes en condiciones de mercado similares. Si se detectan discrepancias, el Servicio de Administración Tributaria (SAT) tiene la facultad de ajustar las utilidades de las empresas y exigir el pago de impuesto adicional.

La regulación del SAT se fundamenta en la Ley del Impuesto Sobre la Renta (LISR) y se alinea con las directrices establecidas por la Organización para la Cooperación y el Desarrollo Económicos (OCDE) en relación al principio de Plena Competencia; es decir, que las transacciones entre partes relacionadas se realicen como si fueran empresas independientes, evitando la manipulación de utilidades para reducir la carga fiscal.

Todo esto con el objetivo de que las prácticas de precios de transferencia cumplan con los estándares internacionales.

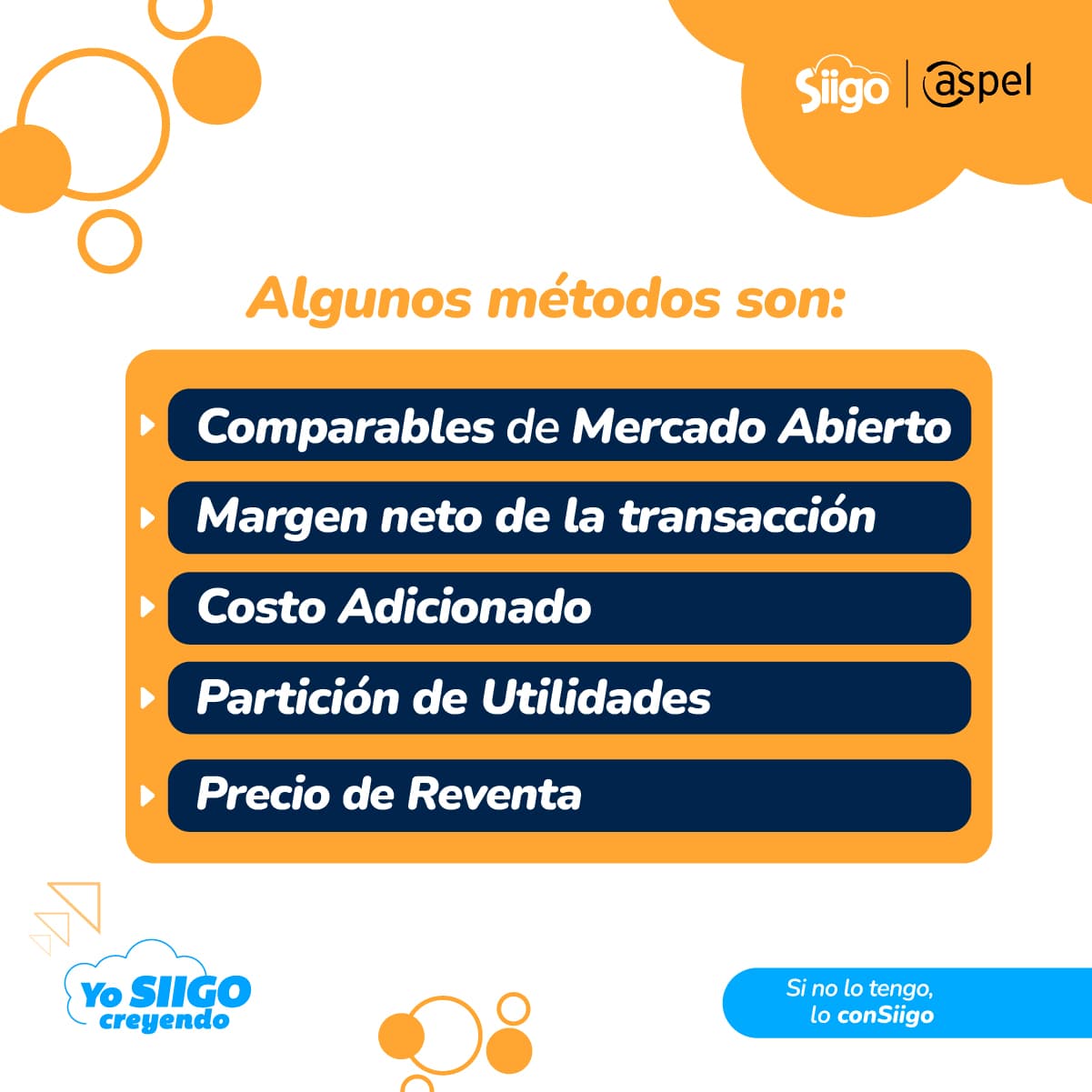

Para determinar adecuadamente los precios de transferencia, hay varios métodos aceptados por las autoridades fiscales, cada uno con su propia lógica y adaptabilidad. Adicionalmente, el SAT exige a los contribuyentes mantener una documentación detallada que justifique la razonabilidad de los precios utilizados, conocido como "Estudio de precios de transferencia", el cual se debe presentar en marzo.

Compara el precio de bienes, servicios o intangibles transferidos entre partes relacionadas con el precio de transacciones comparables entre partes independientes en condiciones similares. Es el método más directo y preferido, ya que se basa en operaciones reales del mercado.

Es un método aplicable cuando no existe comparabilidad en el mercado abierto. Se calcula el costo de producción de los bienes o servicios transferidos y se añade un margen de utilidad bruta comparable al que obtendrían partes independientes en transacciones similares.

Se aplica cuando un distribuidor compra bienes a una parte relacionada y los revende a partes independientes. Se calcula el precio de venta a terceros y se resta un margen de utilidad bruta comparable al que obtendría un distribuidos independiente en transacciones similares.

Compara el margen de utilidad neta obtenido en una transacción controlada con el margen de utilidad neta obtenido en transacciones comparables entre partes independientes.

Identifica la utilidad combinada obtenida por partes relacionadas en una transacción controlada y la distribuye entre ellas con base en factores económicos relevantes.

El estudio de precios de transferencia debe justificar la razonabilidad de los precios utilizados en las transacciones entre partes relacionadas durante el ejercicio fiscal, proporcionando evidencia y análisis que respalden el cumplimiento del principio de Plena Competencia.

Algunos elementos básicos que presenta un estudio de precios de transferencia son:

Los procesos de determinación de precios de transferencia y la elaboración del estudio pueden ser complejos, especialmente en transacciones con intangibles o realizadas en mercados con poca información disponible. Para mitigar los riesgos, las empresas multinacionales pueden implementar políticas y procedimientos claros en materia de precios de transferencia, así como buscar asesoría de expertos en el tema.

En 2016, la Ley del Impuesto Sobre la Renta (LISR) introdujo la obligación para los contribuyentes de reportar sus operaciones con partes relacionadas a través de la Declaración Informativa de Precios de Transferencia o de Partes Relacionadas. Esto con el objetivo de prevenir la manipulación de precios por parte de empresas multinacionales, evitando el traslado de utilidades a jurisdicciones con baja carga fiscal.

El artículo 76-A de la Ley del Impuesto Sobre la Renta establece quiénes son los contribuyentes sujetos a presentar las declaraciones informativas, así como cuáles son dichas declaraciones. Empecemos por los contribuyentes, los cuales, en concordancia con los artículos del Código Fiscal de la Federación (CFF), son:

Artículo 32-A del CFF:

Artículo 32-H (fracciones I, II, III, IV y VI) del CFF:

Ahora, las declaraciones que deben presentar son:

Proporciona una visión general de las operaciones globales del grupo multinacional, incluyendo la estructura de la organización, descripción de la actividad, intangibles, entre otros.

Contiene información sobre las transacciones específicas realizadas por el contribuyente en México con partes relacionadas, así como el análisis de precios de transferencia que respalda la razonabilidad de los movimientos.

Presenta información sobre la distribución global de ingresos, impuestos pagados y actividades comerciales del grupo multinacional en cada jurisdicción fiscal donde opera. Permite a las autoridades fiscales evaluar los riesgos de erosión de la base imponible y el traslado de utilidades.

¡Prepara correctamente tu Declaración Anual!

Es crucial que las empresas multinacionales tengan la documentación necesaria para justificar sus precios de transferencia, cumpliendo con las leyes locales e internacionales sobre la transparencia y equidad en las transacciones entre partes relacionadas.

La declaración de partes relacionadas, a diferencia de una declaración mensual, se divide en varias presentaciones a lo largo del calendario. A continuación, te compartimos las fechas que necesitas tener en cuenta.

| Plazo de presentación | |

|---|---|

|

Estudio y determinación de Precios de Transferencia |

1 al 31 de marzo |

|

Declaración Local |

1 al 17 de mayo |

|

Declaración País por País |

1 al 31 de diciembre |

|

Declaración Maestra |

1 al 31 de diciembre |

El Servicio de Administración Tributaria (SAT) ha intensificado su fiscalización en materia de precios de transferencia, poniendo especial atención a transacciones con intangibles y reestructuraciones empresariales. El incumplimiento de las normativas puede acarrear multas significativas, ajustes fiscales y otros procesos sancionatorios.

El código Fiscal de la Federación (CFF) establece un marco estricto para las infracciones relacionadas con las declaraciones de precios de transferencia:

Además, cabe destacar que, en caso de incumplimiento, las autoridades fiscales tienen la facultad de determinar los ingresos acumulables y deducciones autorizadas, estableciendo el precio o monto de la contraprestación en operaciones con partes relacionadas basándose en los montos que habrían usado partes independientes en operaciones comparables.

¡Asegúrate de mantener tu situación fiscal en orden! Ten el control total de los movimientos de tu negocio con un sistema administrativo en la Nube que, además de ofrecer funciones avanzadas de gestión empresarial, te brinda una flexibilidad clave para acceder a la información financiera desde donde estés.

Prueba Siigo Nube Gestión gratis por 30 días y descubre cómo puede ayudarte a impulsar el crecimiento de tu negocio.